Se em todo final do mês você pensa que deveria estar fazendo mais pelas suas finanças, seja ao economizar ou aproveitar as oportunidades de investimentos, esse artigo é para você!

A educação financeira pode te ajudar a fazer escolhas responsáveis, que vão além de apenas juntar dinheiro ou interromper gastos. Mas, como se posicionar num contexto de ações, títulos, fundos, renda fixa e variável?

Neste artigo, vamos te apresentar os principais termos relacionados à educação financeira, para te ajudar a entender melhor as finanças. Vamos lá? Boa leitura!

Neste artigo você vai encontrar:

O que é educação financeira?

A educação financeira se baseia no aprendizado de formas eficazes de gerenciamento do dinheiro, de modo que a tomada de decisão sobre gastos e investimentos se torne consciente e voltada para uma melhor saúde financeira do indivíduo.

O conceito foi originado a partir da Estratégia Nacional de Educação Financeira (ENEF) e da Organização para Cooperação e Desenvolvimento Econômico (OCDE), que em linhas gerais definiram o termo como um processo de melhora da compreensão em relação ao dinheiro e produtos a partir da informação, formação e orientação, de modo a melhorar também a tomada de decisões.

Na prática, a importância da educação financeira é dar condições para uma pessoa decidir melhor o que fazer com seu dinheiro. É nesse ponto que surgem as estratégias: quanto dinheiro poupar? Onde investir? Ter maior rentabilidade, liquidez ou segurança? Enfim, todas essas perguntas podem ser facilmente respondidas se você tem usa a Educação financeira a seu favor.

Construir patrimônios, ter boas condições no futuro, honrar o compromisso das despesas regulares e evitar problemas financeiros parece um sonho, mas com a educação financeira tudo isso pode ser trabalhado e garantido. De modo geral, a conquista depende de dois importantes exercícios, o trabalho, que ajuda a acumular os recursos necessários ou desejados, e o conhecimento, que contribui para multiplicar esses recursos.

Qual a importância da educação financeira?

A conquista da independência financeira é uma busca constante na sociedade, baseada na aspiração de ter dinheiro o suficiente para conquistar uma vida confortável e um futuro bem sucedido com autonomia. Essa autonomia também se aplica aos momentos de necessidade de grandes aportes financeiros e emergências.

Para quem não tem grandes provisões ou nunca lidou com grandes somas, pode parecer difícil alcançar esse nível de independência. Contudo, estudos indicam que a educação financeira pode promover a maior autonomia de gastos, o controle de gastos pessoais e um futuro mais despreocupado quanto às finanças, com planejamento aliado à alocação inteligente de recursos.

Veja também: Orçamento pessoal – aprenda a se planejar

O processo de Educação e até reeducação financeira exige também uma mudança de mentalidade, pois não se resume apenas à limitar gastos semanais ou excluir da equação de gastos a vida social. Exige, também, a adoção de escolhas mais inteligentes em equilíbrio com demandas e necessidades humanas, como a socialização, as viagens, investimentos imediatos e futuros, consumo, dentre outras variáveis.

Como funciona a educação financeira?

Para iniciar a abordagem sobre a importância da educação financeira, é essencial considerar quatro conceitos fundamentais relacionados ao uso do dinheiro: ganhar, economizar, planejar e investir.

Embora esses princípios possam parecer simples e intuitivos, nem sempre são aplicados de forma efetiva no cotidiano, especialmente por aqueles que enfrentam dificuldades financeiras recorrentes. A ausência de planejamento e de conhecimento sobre esses pilares contribui para decisões impulsivas ou pouco sustentáveis no longo prazo.

Ganhar, primeiramente, diz respeito a considerar a renda principal como um todo, de onde serão extraídos aportes para as despesas fixas necessárias, como habitação, saúde e alimentação, e sairá a possibilidade de economizar e investir.

Economizar significa, basicamente, reservar parte da renda mensal por meio da redução de gastos desnecessários e da priorização do consumo consciente. Trata-se de um comportamento estratégico que visa equilibrar receitas e despesas, evitando o endividamento e permitindo a criação de uma reserva financeira.

Veja também: Saiba como a reserva de emergência pode te ajudar

Planejar é o conceito que dá estrutura às demais práticas. Envolve o controle do orçamento, a definição de metas financeiras, o acompanhamento de despesas e a projeção de objetivos de curto, médio e longo prazo. O planejamento financeiro é essencial para garantir decisões coerentes e evitar imprevistos.

Investir, por sua vez, consiste em aplicar os recursos economizados de forma planejada, buscando sua valorização ao longo do tempo. Os investimentos podem variar em tipo, risco e retorno, desde a tradicional poupança até alternativas como títulos públicos, ações e fundos imobiliários.

Para começar a se organizar, uma planilha financeira pode ser o primeiro passo para transformar sua mentalidade em relação às finanças. Preparamos uma planilha de controle de gastos para te ajudar nesta etapa:

Mas, afinal, começar a investir? Na continuidade do artigo, vamos te contar um pouco mais sobre isso.

Educação financeira pessoal

A educação financeira pessoal consiste na adoção de práticas e hábitos conscientes relacionados à gestão do próprio dinheiro, com o objetivo de potencializar ganhos, controlar gastos e promover o equilíbrio entre consumo e planejamento.

Desenvolver uma educação financeira pessoal sólida é essencial para garantir um presente mais organizado e um futuro financeiramente seguro. Com essa prática, é possível manter as despesas mensais sob controle, como contas de energia, água, aluguel, combustível e alimentação, além de viabilizar investimentos que gerem retorno no médio e longo prazo. Também permite reservar recursos para atividades de lazer e convívio social, como viagens, passeios e eventos culturais, sem comprometer a saúde financeira.

Veja também: Como economizar no supermercado? Veja 8 dicas úteis

Entre os diversos benefícios associados à educação financeira no cotidiano, destaca-se a melhoria da qualidade de vida. Quando há organização e planejamento, reduz-se o estresse causado por dívidas ou imprevistos.

Educação financeira para jovens

A educação financeira para jovens é uma etapa fundamental na construção de uma vida econômica equilibrada e responsável. Se o planejamento financeiro já representa um desafio na vida adulta, na juventude essa tarefa se torna ainda mais complexa, principalmente por ser o momento em que surgem os primeiros sinais de independência e as decisões financeiras passam a ser de responsabilidade individual.

É comum que jovens iniciem sua vida financeira sem o conhecimento necessário para administrar os próprios recursos, o que pode levar ao endividamento precoce. Por isso, desenvolver desde cedo a capacidade de organizar o orçamento, controlar gastos, poupar e planejar objetivos financeiros é essencial para evitar desequilíbrios futuros e, ao mesmo tempo, abrir caminhos para conquistas mais seguras.

Mais do que um caminho para o enriquecimento, a educação financeira entre os jovens atua como uma ferramenta de proteção contra o consumo impulsivo e o superendividamento, problemas cada vez mais frequentes nessa faixa etária.

Como se organizar financeira?

Afinal, como se organizar financeiramente? Depois de conhecer em detalhes o conceito de educação financeira, é natural que esteja se perguntando como aplicá-lo na sua realidade.

Aplicar os quatro conceitos para a educação financeira, ganhar, economizar, planejar e investir exige uma série de estratégias que vamos apresentar a você nesta seção. Assim, nós te ajudamos e se organizar e reeducar financeiramente com essas dicas:

Faça o seu dinheiro trabalhar por você

A ideia de fazer o seu dinheiro trabalhar para você consiste no ganho de patrimônio e na aplicação em investimentos que gerem rendas passivas, ou seja, fontes de receita que não exigem esforço contínuo para sua manutenção.

Exemplos de rendas passivas são:

- Aluguel de imóveis

- Dividendos (lucros) de ações

- Juros de títulos públicos ou privados, como Tesouro Direto

- Fundos imobiliários

Para investidores mais conservadores, a renda fixa é uma opção segura, pois funciona com base em regras predefinidas de rentabilidade e prazo. Nesse tipo de investimento, o investidor empresta dinheiro a uma instituição, como o governo ou um banco, e, em troca, recebe o valor aplicado acrescido de juros dentro de um período determinado.

Geralmente, o ganho acontece por meio dos juros compostos, que funcionam assim: você ganha juros não só sobre o dinheiro que colocou no começo, mas também sobre os juros que já foram acumulando antes.

Veja também: Entenda o que são juros simples e compostos

Isso significa que o dinheiro vai crescendo cada vez mais rápido, porque os juros vão “se multiplicando” com o tempo. Quanto mais tempo o dinheiro ficar investido, maior será esse crescimento, ajudando você a juntar uma quantia maior no futuro.

A renda variável é uma opção com mais riscos, mas que pode garantir melhores retornos pois seus ganhos dependem do desempenho do mercado e das empresas em que se investe. Diferente da renda fixa, onde os valores e os juros são mais previsíveis, na renda variável os preços dos ativos, como ações, fundos imobiliários e commodities, podem subir ou descer conforme fatores econômicos, políticos e empresariais.

Veja também: Entenda as diferenças entre débito e crédito.

Isso acontece em função da ação dos juros compostos, que são aqueles que rendem de acordo com o último resultado da sua dívida. Funciona assim: se você deve R$ 1,00 sob juros simples, a cada dia, os juros da sua dívida aumentarão em função desse valor inicial, de R$ 1,00. Agora, se a dívida for sob juros compostos, a cada dia essa dívida renderá sob juros do dia anterior, não do dia inicial, ou seja, se no dia 1 você devia R$ 1,00 e no dia 2, você devia R$ 1,10, no dia 3 a cobrança será sobre R$ 1,10 e assim por diante, aumentando progressivamente o valor devido.

Se você ainda tem dúvidas sobre os termos financeiros, acesse o nosso glossário financeiro em pdf!

Estipule metas realistas

A premissa da educação financeira é, basicamente, atingir metas, sejam elas pessoais ou profissionais. Por esse motivo, estabelecer uma lista com prioridades e objetivos a serem conquistados é tão importante.

Para começar, determine metas que podem ser alcançadas a curto prazo, como a aquisição de um item de valor médio ou até o investimento em fundos de retorno rápido. Dessa forma, você enxerga o resultado do investimento e passa a se incentivar ainda mais.

A cada meta batida, estenda e dificulte seus objetivos, quanto mais desafiador, maiores poderão ser os ganhos – e não serão só financeiros. A priorização faz com que gastos desnecessários e investimentos despreparados sejam evitados e a sua decisão pode ser ainda mais assertiva e rentável.

Conheça os tipos de investimentos

Cada perfil exige um tipo diferente de investimento, cabe você analisar seus objetivos e recursos para determinar qual é o seu modelo ideal.

O mercado de renda fixa oferece diversas opções interessantes mesmo para o investidor sem tanta experiência, como o estudante que está começando a entender a importância da educação financeira ou o trabalhador que não tem um emprego tão bem remunerado.

Você pode recorrer ao Tesouro Direto, escolhendo entre o pós-fixado e o prefixado. Resumidamente, a diferença entre eles é atrelar a rentabilidade a índices como a Taxa Selic ou o IPCA (indicador da inflação) ou acordar um valor no ato da compra do título. Um diferencial é que o Tesouro permite aportes em valores baixos, a partir de R$ 30.

Existem também opções como os Créditos de Depósitos Bancários, que são empréstimos feitos para os bancos viabilizarem projetos e diversificarem suas ações. Essa é uma boa forma de você deixar de ser devedor para se tornar credor de uma instituição financeira. Além disso, é possível investir nas Letras de Crédito Imobiliário, emprestando seu dinheiro para projetos imobiliários e nas Letras de Crédito do Agronegócio, nas quais você investe em projetos do setor rural.

Acompanhe seus investimentos

Se você optar por investir parte dos seus recursos, analise diariamente a evolução ou declínio do investimento. O mercado financeiro é muito dinâmico, e exige um acompanhamento atencioso para garantir as melhores condições de retorno.

Para acompanhar gastos e investimentos e ter controle total da sua vida financeira, tenha a ajuda de planilhas, sites ou aplicativos de finanças. Eles poderão ser fortes aliados para analisar e manter seus orçamentos e investimentos organizados.

Planeje e pague suas dívidas

Não deixe que suas despesas regulares sejam um impeditivo para investir ou manter uma educação financeira ativa. Mantenha os gastos necessários e destarte os que não são obrigatórios, como o cartão de crédito, por exemplo. Analise periodicamente as despesas anotadas e procure reduzir cada vez mais.

Antes de pensar em investir, veja se já acumulou dívidas ou atrasou o pagamento de alguma conta. Se existir débitos pendentes, revise, negocie e pague para corrigir os erros financeiros do passado. Só assim será possível desenhar um plano de evolução nas finanças.

Respeite seu dinheiro

Ganhar dinheiro é muito trabalhoso, todo mundo sabe! E é justamente por esse motivo que precisamos valorizá-lo e utilizá-lo com consciência.

Ao longo do tempo, é natural que surjam diversas despesas. No entanto, é fundamental compreender que quanto maior for a capacidade de economizar e de adotar estratégias eficazes de organização financeira, maiores serão as possibilidades de assegurar um futuro mais estável e bem-sucedido.

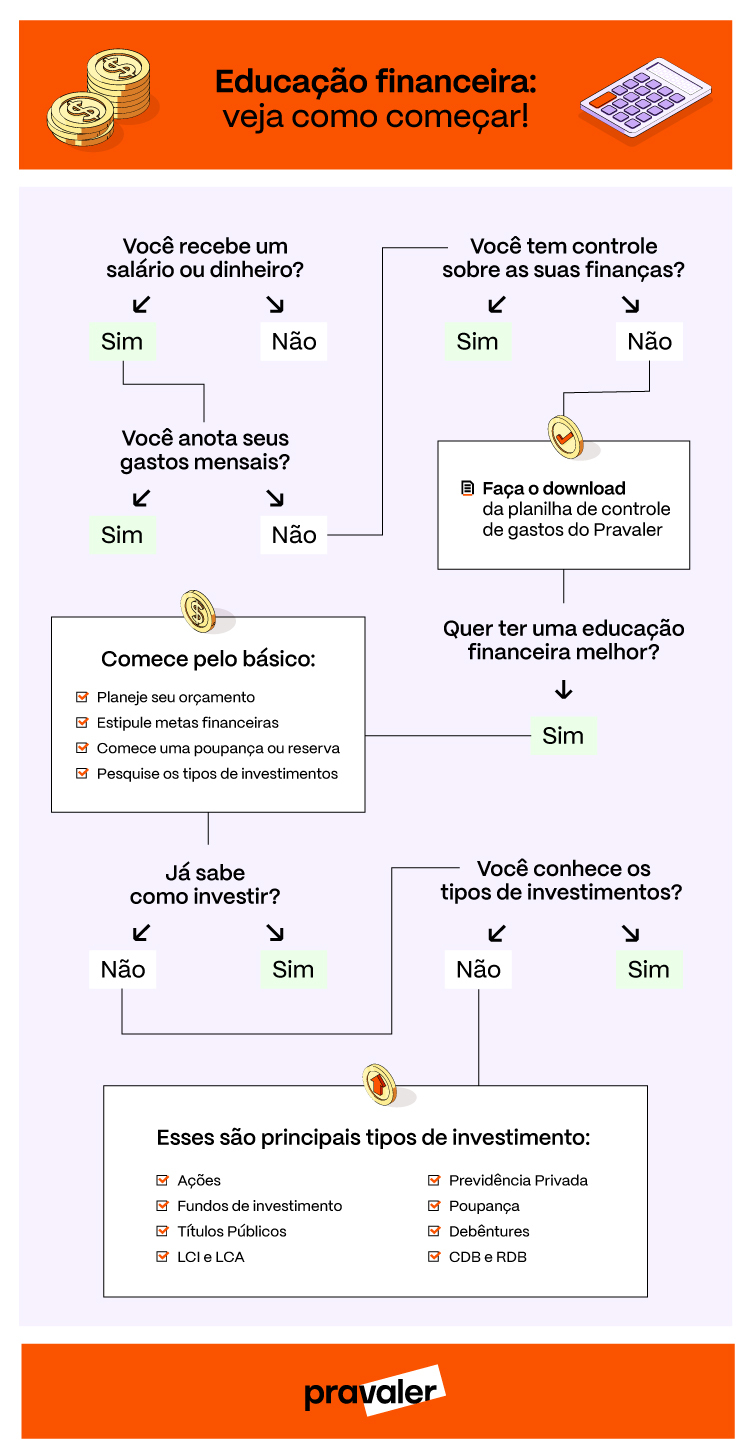

Com o intuito de auxiliar nesse processo de organização financeira, desenvolvemos um infográfico que apresenta, de forma ilustrativa, os passos essenciais para a construção de uma vida financeira saudável. Confira a seguir:

Agora que você sabe tudo sobre educação financeira, veja também: